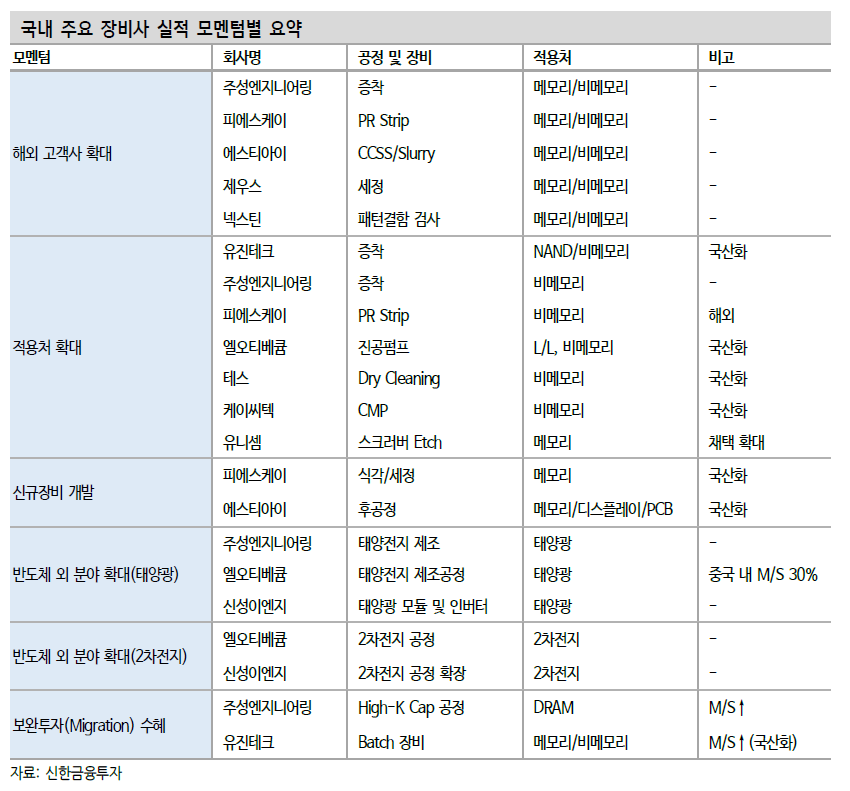

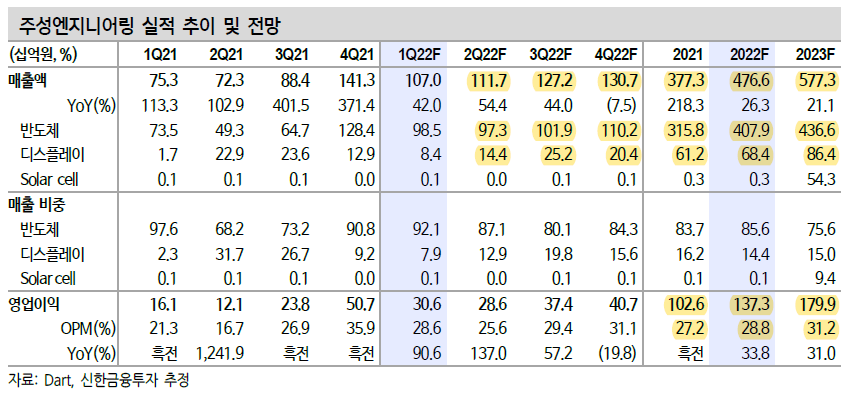

장비주의 단기 주가 반등을 기대하기는 어렵다고 판단된다. 1) 생산업체(삼성전자, SK하이닉스)의 컨센서스와 주가 조정이 여전히 진행 중이고, 2) 불확실한 업황 대비 장비주 컨센서스 조정은 아직 뚜렷하게 진행되지 않았다. 현재 반도체 섹터 전반의 동일한 주가 방향성을 고려할 때, 장비주의 뚜렷한 주가 반등은 생산업체들의 주가 조정이 마무리되는 시점 이후일 가능성이 높다. 22년 장비주 실적 관점에서 중요한 시점은 3분기가 될 것으로 예상한다. P3 NAND 30K 투자는 3분기 내 마무리될 예정이다. 결국 P3 DRAM과 파운드리 장비입고 및 매출인식이 반영될 3분기말과 4분기 실적에서 국내 장비사들간의 실적 흐름이 차별화될 것으로 예상된다. 1. 주성엔지니어링 - 2분기 매출액 1,117억원(+54%..